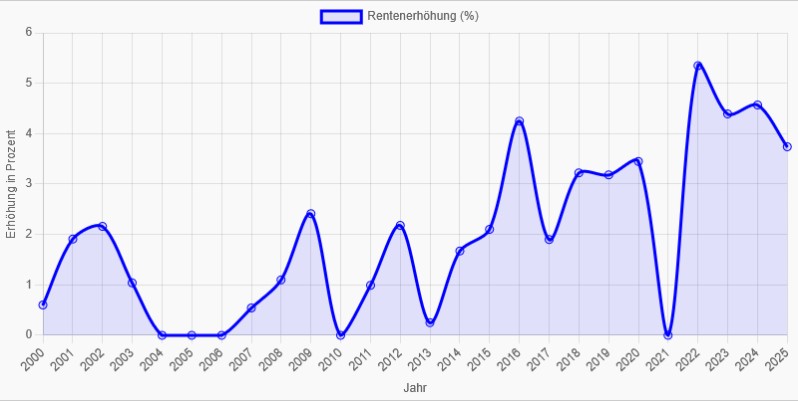

Die Rentenerhöhung 2025 ist eine wichtige Nachricht für alle Rentnerinnen und Rentner in Deutschland. Sie bringt ein spürbares Plus im monatlichen Rentenbezug und trägt dazu bei, die Kaufkraft der Renten zu sichern.

Wie hoch ist die Rentenerhöhung 2025?

Die gesetzliche Rente in Deutschland ist zum 1. Juli 2025 bundesweit um 3,74 Prozent gestiegen. Das bedeutet, der aktuelle Rentenwert, der bisher 39,32 Euro betrug, erhöht sich auf 40,79 Euro. Diese Erhöhung gilt sowohl für die alten als auch für die neuen Bundesländer, da die Rentenwerte Ost und West bereits seit 2023 angeglichen sind.

Was bedeutet das konkret für Ihre Rente?

Um die Auswirkung der Erhöhung auf Ihre individuelle Rente zu verdeutlichen, können Sie einfach Ihre aktuelle Bruttorente mit dem Faktor 1,0374 multiplizieren. Haben Sie beispielsweise eine monatliche Bruttorente von 1.000 Euro erhalten, erhöht sich diese ab Juli 2025 um 37,40 Euro auf dann 1.037,40 Euro. Bei 1.500 Euro Rente sind es 56,10 Euro mehr im Monat, bei 2.000 Euro Rente 74,80 Euro.

Wie kommt es zu dieser Erhöhung?

Die Rentenanpassung in Deutschland orientiert sich primär an der Entwicklung der Bruttolöhne. Die guten Tarifabschlüsse und die stabile Arbeitsmarktlage im vergangenen Jahr haben zu einem deutlichen Lohnwachstum geführt, was sich nun positiv auf die Renten auswirkt. Zudem ist bis Ende 2025 die sogenannte „Haltelinie“ für das Rentenniveau gesetzlich auf 48 Prozent festgeschrieben. Dies bedeutet, dass das Rentenniveau nicht unter diesen Wert fallen darf, selbst wenn die normale Rentenformel dies aufgrund demografischer Entwicklungen vorschlagen würde. Diese Garantie trägt maßgeblich zur Stabilität der Rentenerhöhung bei.

Wichtige Hinweise:

- Die höhere Rente wird in der Regel automatisch ausgezahlt, Sie müssen keinen Antrag stellen. Die Auszahlung erfolgt meist Ende Juli.

- Es ist wichtig zu beachten, dass Rentenerhöhungen auch Auswirkungen auf die Steuerpflicht haben können. Durch die höhere Rente könnten mehr Rentnerinnen und Rentner in die Steuerpflicht rutschen oder sich die Höhe der zu versteuernden Rente erhöhen. Der Grundfreibetrag steigt jedoch ebenfalls jährlich. Für Rentner, die 2025 in Rente gehen, liegt der steuerfreie Anteil der Rente bei 15 Prozent.

Insgesamt ist die Rentenerhöhung 2025 eine erfreuliche Nachricht, die die finanzielle Situation vieler Rentnerinnen und Rentner in Deutschland verbessert und die Kaufkraft angesichts der Inflation stärkt.